ทำความเข้าใจ Trailing Stop: กลยุทธ์การปกป้องกำไรที่ชาญฉลาดสำหรับนักลงทุนยุคใหม่

ในโลกของการลงทุนที่ผันผวนและเต็มไปด้วยความไม่แน่นอน การปกป้องผลกำไรที่เกิดขึ้นแล้ว ถือเป็นหัวใจสำคัญของการซื้อขายที่ประสบความสำเร็จ คุณเคยรู้สึกไหมว่าเมื่อราคาเคลื่อนไหวไปในทิศทางที่คุณคาดหวังได้ไม่นาน ตลาดก็กลับตัวอย่างรวดเร็ว ทำให้กำไรที่เคยมีอยู่ลดน้อยลง หรือกลายเป็นขาดทุนในที่สุด? นี่คือความท้าทายที่นักลงทุนหลายคนต้องเผชิญ แต่คุณจะรับมือกับสถานการณ์เช่นนี้ได้อย่างไร?

เครื่องมือหนึ่งที่ได้รับการออกแบบมาเพื่อแก้ปัญหานี้โดยเฉพาะคือ Trailing Stop หรือที่เราอาจเรียกว่า “คำสั่งหยุดขาดทุนแบบเคลื่อนที่ตาม” เป็นกลไกอันชาญฉลาดที่ช่วยให้คุณสามารถล็อกกำไรไปพร้อมกับการเปิดโอกาสให้สถานะของคุณทำกำไรได้ต่อไป ตราบใดที่แนวโน้มยังคงอยู่ บทความนี้จะนำคุณเจาะลึกถึงหลักการทำงาน ประโยชน์ ประเภทต่างๆ และวิธีการประยุกต์ใช้ Trailing Stop อย่างมีประสิทธิภาพ เพื่อให้คุณสามารถก้าวไปสู่การเป็นนักลงทุนที่มีวินัยและประสบความสำเร็จได้อย่างยั่งยืน

- Trailing Stop ช่วยขจัดอารมณ์ที่อาจกระทบต่อการตัดสินใจลงทุน

- ช่วยปกป้องกำไรจากการกลับตัวของตลาด

- ช่วยในการบริหารความเสี่ยงอัตโนมัติ ไม่ต้องนั่งเฝ้าตลาดตลอดเวลา

ทำความรู้จัก Trailing Stop: คำจำกัดความและหลักการทำงาน

ก่อนอื่น เรามาทำความเข้าใจกันว่า Trailing Stop คืออะไร และแตกต่างจากคำสั่ง Stop Loss ทั่วไปอย่างไร

Trailing Stop คือ คำสั่งหยุดขาดทุนประเภทหนึ่งที่มีคุณสมบัติพิเศษคือ “ปรับเปลี่ยนตำแหน่งไปตามราคาตลาดโดยอัตโนมัติ” เมื่อราคาของสินทรัพย์เคลื่อนไหวไปในทิศทางที่คุณได้กำไร โดยมีเป้าหมายหลักคือการปกป้องกำไรที่คุณทำได้แล้ว ในขณะเดียวกันก็ยังคงรันกำไรต่อไปได้ตราบเท่าที่แนวโน้มตลาดยังคงเอื้ออำนวย ลองนึกภาพการเดินทางของคุณในตลาดหุ้น หากคุณได้กำไรจากการซื้อหุ้น เมื่อราคาหุ้นเพิ่มขึ้น Trailing Stop ก็จะขยับตามขึ้นไป ทำให้จุดหยุดขาดทุนของคุณอยู่ในระดับที่สูงขึ้น ซึ่งหมายถึงกำไรที่คุณจะได้รับนั้นถูกล็อกไว้แล้วในระดับหนึ่ง หากราคาหุ้นกลับตัวลงมาถึงจุด Trailing Stop สถานะของคุณก็จะถูกปิดโดยอัตโนมัติ เพื่อปกป้องกำไรที่คุณสะสมมา

ความแตกต่างที่สำคัญกับคำสั่ง Stop Loss ปกติคือ:

| ประเภท | ลักษณะ |

|---|---|

| Stop Loss ปกติ | เป็นจุดหยุดขาดทุนที่ตายตัว คุณกำหนดราคาไว้หนึ่งจุด และมันจะอยู่ที่นั่นจนกว่าจะถูกเรียกใช้งาน หรือคุณจะยกเลิกมัน |

| Trailing Stop | เป็นจุดหยุดขาดทุนที่ “เคลื่อนไหวได้” มันจะขยับตามราคาไปในทิศทางที่เป็นประโยชน์ต่อคุณ |

กลไกนี้ช่วยให้คุณสามารถ “รันกำไร” ได้อย่างแท้จริง โดยไม่ต้องกังวลว่ากำไรที่เกิดขึ้นแล้วจะหายไปหมดหากตลาดกลับตัวอย่างรวดเร็ว

ทำไม Trailing Stop จึงสำคัญสำหรับนักลงทุน?

ในฐานะนักลงทุน ไม่ว่าคุณจะเป็นมือใหม่หรือมีประสบการณ์ การจัดการความเสี่ยงและผลกำไรเป็นสิ่งที่เราต้องให้ความสำคัญอย่างสูงสุด และนี่คือเหตุผลว่าทำไม Trailing Stop จึงเป็นเครื่องมือที่ขาดไม่ได้ในชุดเครื่องมือของคุณ

- ลดการตัดสินใจที่ใช้อารมณ์: ตลาดการเงินมักกระตุ้นอารมณ์ความรู้สึก

- ปกป้องกำไรที่เกิดขึ้นแล้วอย่างมีประสิทธิภาพ: Trailing Stop ทำหน้าที่เป็นผู้พิทักษ์กำไรของคุณ

- บริหารความเสี่ยงอัตโนมัติ: Trailing Stop ช่วยให้การบริหารความเสี่ยงเป็นไปโดยอัตโนมัติ

- เปิดโอกาสให้ “รันกำไร” ได้ยาวนานขึ้น: ช่วยให้คุณสามารถอยู่กับแนวโน้มที่แข็งแกร่งได้นานขึ้น

| ข้อดี | การอธิบาย |

|---|---|

| การลดอารมณ์ | ช่วยลดอาการตื่นตระหนกหรือโกรธ |

| การรักษากำไร | ล็อกกำไรในสถานการณ์ที่ผันผวน |

เจาะลึกประเภทของ Trailing Stop และวิธีเลือกใช้ให้เหมาะกับคุณ

Trailing Stop ไม่ได้มีเพียงรูปแบบเดียว แต่มีหลายวิธีในการตั้งค่า ซึ่งแต่ละแบบก็มีข้อดีและข้อจำกัดที่แตกต่างกันไป การทำความเข้าใจประเภทเหล่านี้จะช่วยให้คุณสามารถเลือกใช้เครื่องมือได้อย่างเหมาะสมกับกลยุทธ์การซื้อขายและสภาวะตลาดของคุณ

นี่คือประเภทหลักๆ ที่นิยมใช้กัน:

- แบบเปอร์เซ็นต์ที่กำหนด (Percentage-Based):

- หลักการ: คุณกำหนดระยะห่างของ Trailing Stop เป็นเปอร์เซ็นต์จากราคาปัจจุบัน

- เหมาะสำหรับ: นักลงทุนที่ต้องการความเรียบง่าย

- ข้อควรพิจารณา: การตั้งค่าเปอร์เซ็นต์ที่เหมาะสมขึ้นอยู่กับความผันผวนของสินทรัพย์

- แบบจำนวนเงินที่กำหนด (Fixed Amount/Pips-Based):

- หลักการ: คุณกำหนดระยะห่างของ Trailing Stop เป็นจำนวนเงินหรือจำนวนจุด (pips) ที่ตายตัว

- เหมาะสำหรับ: นักลงทุนที่ต้องการควบคุมความเสี่ยงในหน่วยเงินที่ชัดเจน

- ข้อควรพิจารณา: ไม่ได้ปรับตามความผันผวนของตลาด

- ใช้ค่าเฉลี่ย True Range (ATR):

- หลักการ: ATR เป็นตัวชี้วัดความผันผวนของตลาด

- เหมาะสำหรับ: นักลงทุนที่ต้องการ Trailing Stop ที่ปรับตัว

- ข้อควรพิจารณา: ต้องเข้าใจการคำนวณและตีความค่า ATR

- ใช้เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Average – MA):

- หลักการ: ใช้เส้นค่าเฉลี่ยเคลื่อนที่เป็นจุดหยุด Trailing Stop เมื่อราคาอยู่เหนือ MA ที่เลือก

- เหมาะสำหรับ: นักลงทุนที่เน้นการจับแนวโน้ม

- ข้อควรพิจารณา: การเลือกช่วงเวลาของ MA ที่เหมาะสมเป็นสิ่งสำคัญ

- ใช้ระดับแนวรับหรือแนวต้านก่อนหน้า (Support or Resistance Levels):

- หลักการ: กำหนด Trailing Stop ที่ตำแหน่งของแนวรับหรือแนวต้านสำคัญ

- เหมาะสำหรับ: นักลงทุนที่ใช้การวิเคราะห์ทางเทคนิค

- ข้อควรพิจารณา: การระบุแนวรับแนวต้านที่ถูกต้องต้องอาศัยประสบการณ์

ประโยชน์หลักที่คุณจะได้รับจากการใช้ Trailing Stop

เราได้กล่าวถึงไปบ้างแล้วว่า Trailing Stop มีความสำคัญอย่างไร แต่เราจะมาเจาะลึกถึงประโยชน์ที่จับต้องได้ ซึ่งจะช่วยให้คุณเห็นภาพชัดเจนยิ่งขึ้นว่าเครื่องมือนี้จะเปลี่ยนแปลงวิธีการซื้อขายของคุณได้อย่างไร

- ล็อกกำไรได้อย่างเป็นระบบ: Trailing Stop ช่วยให้คุณปกป้องกำไรที่ทำได้แล้ว

- ลดภาระทางอารมณ์และจิตวิทยา: การซื้อขายเต็มไปด้วยความเครียด

- เพิ่มวินัยในการบริหารความเสี่ยง: Trailing Stop บังคับให้คุณมีวินัยในการจัดการความเสี่ยง

- เหมาะอย่างยิ่งสำหรับตลาดที่มีแนวโน้ม: Trailing Stop ช่วยให้คุณสามารถ “เกาะ” ไปกับแนวโน้มนั้นได้นานที่สุด

| ประโยชน์ | การอธิบาย |

|---|---|

| ล็อกกำไร | ช่วยให้คุณไม่พลาดโอกาสทำกำไร |

| บริหารเวลา | ช่วยประหยัดเวลาในการเฝ้าดูตลาด |

ข้อควรระวังและข้อจำกัดของ Trailing Stop ที่คุณต้องรู้

แม้ว่า Trailing Stop จะเป็นเครื่องมือที่ทรงพลัง แต่ก็ไม่ใช่ “ยาครอบจักรวาล” ที่ใช้ได้กับทุกสถานการณ์ การทำความเข้าใจข้อจำกัดและข้อควรระวังจะช่วยให้คุณใช้เครื่องมือนี้ได้อย่างชาญฉลาดและหลีกเลี่ยงข้อผิดพลาดที่อาจเกิดขึ้นได้

- ความเสี่ยงที่จะถูกหยุดออกเร็วเกินไป (Premature Exits): อาจเกิดการหยุดออกก่อนเวลาได้

- ไม่เหมาะกับทุกสภาวะตลาด: ในตลาด Sideways หรือ Range-Bound, Trailing Stop จะไม่ทำงานได้ดี

- การตั้งค่าที่เหมาะสมเป็นสิ่งสำคัญยิ่ง: การตั้งค่า Trailing Stop ที่ “พอดี” เป็นศิลปะมากกว่าวิทยาศาสตร์

- ต้องมีความเข้าใจในการวิเคราะห์ทางเทคนิค: การตั้งค่า Trailing Stop ที่มีประสิทธิภาพต้องอาศัยความเข้าใจพื้นฐาน

Trailing Stop กับตลาดฟิวเจอร์สและคริปโตเคอร์เรนซี: ประยุกต์ใช้ในโลกดิจิทัล

ตลาดฟิวเจอร์สและคริปโตเคอร์เรนซีเป็นตลาดที่มีความผันผวนสูงและมีการเคลื่อนไหวของราคาที่รวดเร็ว ซึ่งทำให้ Trailing Stop กลายเป็นเครื่องมือที่มีประโยชน์อย่างยิ่งในการจัดการความเสี่ยงและปกป้องกำไรในสภาพแวดล้อมเช่นนี้

ในตลาดเหล่านี้ ซึ่งมักมีการใช้ Leverage (การกู้ยืมเงินมาลงทุน) สูง การควบคุมความเสี่ยงเป็นสิ่งสำคัญสูงสุด Trailing Stop ช่วยให้คุณสามารถตอบสนองต่อการเปลี่ยนแปลงของตลาดได้อย่างรวดเร็ว โดยไม่ต้องเฝ้าหน้าจอ 24 ชั่วโมงต่อวัน 7 วันต่อสัปดาห์

ตัวอย่างการประยุกต์ใช้ในโลกจริงคือ แพลตฟอร์มการซื้อขายชั้นนำอย่าง Bybit ที่ได้พัฒนาคุณสมบัติ “Equity Trailing Stop” ซึ่งเป็นนวัตกรรมที่ออกแบบมาเพื่อเพิ่มประสิทธิภาพในการจัดการความเสี่ยงและผลกำไร

- Equity Trailing Stop ของ Bybit: ฟีเจอร์นี้ไม่ได้ติดตามราคาของสินทรัพย์แต่ละรายการ แต่จะติดตามมูลค่ารวมของบัญชี

- การใช้งานกับ Copy Trading: ช่วยให้คุณมั่นใจว่าแม้มาสเตอร์เทรดเดอร์ที่คุณคัดลอกจะไม่ได้ตั้งค่า Trailing Stop คุณก็ยังคงมีกลไกอัตโนมัติที่จะปกป้องกำไร

- การใช้งานกับ Trading Bots: ช่วยให้คุณสามารถกำหนดจุดออกโดยรวมสำหรับบอทของคุณได้

การตั้งค่า Trailing Stop ให้มีประสิทธิภาพ: เคล็ดลับจากผู้เชี่ยวชาญ

การเข้าใจหลักการของ Trailing Stop นั้นดี แต่การนำไปปฏิบัติให้เกิดประสิทธิภาพสูงสุดต่างหากที่สำคัญ นี่คือเคล็ดลับจากประสบการณ์ที่จะช่วยให้คุณตั้งค่า Trailing Stop ได้อย่างชาญฉลาด

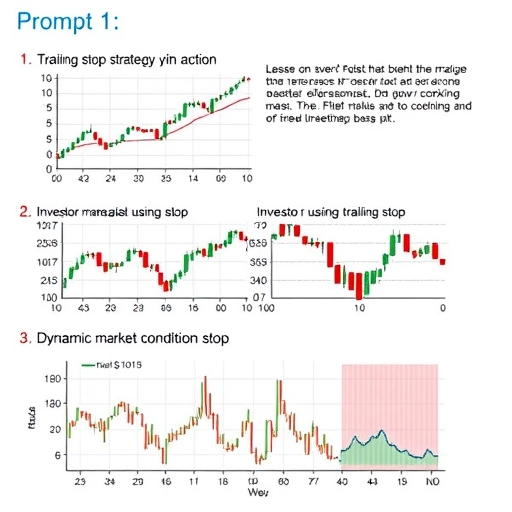

- พิจารณาความผันผวนของตลาด: ความผันผวนเป็นปัจจัยสำคัญในการกำหนดระยะห่างของ Trailing Stop

- เลือกกรอบเวลา (Timeframe) ที่เหมาะสม: สำหรับ Day Trading หรือ Scalping และสำหรับ Swing Trading หรือ Position Trading

- ใช้การวิเคราะห์ทางเทคนิคเข้าช่วย: เช่น แนวรับ-แนวต้าน และเส้นค่าเฉลี่ยเคลื่อนที่

- ทำการทดสอบย้อนหลัง (Backtesting): การทดสอบย้อนหลังเป็นสิ่งสำคัญอย่างยิ่ง

- ปรับแต่งให้เข้ากับแต่ละสินทรัพย์: Trailing Stop ที่เหมาะสมกับหุ้นตัวหนึ่งอาจไม่เหมาะสมกับอีกตัวหนึ่ง

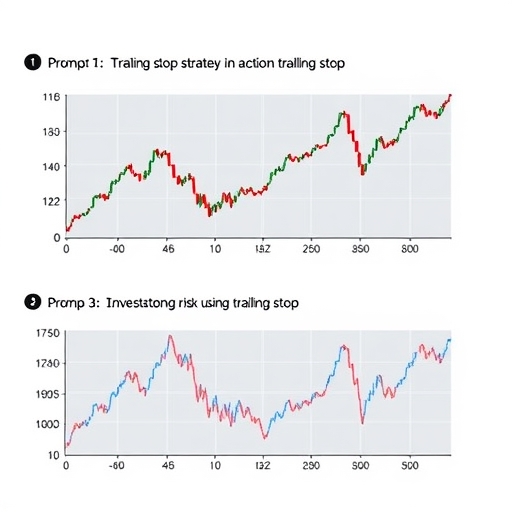

ความสำคัญของการทดสอบย้อนหลัง (Backtesting) และการปรับปรุงกลยุทธ์

การเข้าใจหลักการและวิธีการใช้ Trailing Stop ในทางทฤษฎีเป็นสิ่งหนึ่ง แต่การนำไปใช้จริงในตลาดที่เปลี่ยนแปลงอยู่ตลอดเวลาเป็นอีกสิ่งหนึ่ง

การทดสอบย้อนหลังคืออะไร?

การทดสอบย้อนหลังคือกระบวนการที่คุณใช้ข้อมูลราคาในอดีต เพื่อทดสอบว่ากลยุทธ์การซื้อขายของคุณจะทำงานได้ดีแค่ไหน

- ประเมินประสิทธิภาพ: การ Backtesting ช่วยให้คุณเห็นว่าการตั้งค่า Trailing Stop แบบต่างๆ ส่งผลต่อผลลัพธ์การซื้อขายของคุณอย่างไรในอดีต

- ค้นหาระยะห่างที่เหมาะสม: การ Backtesting ช่วยให้คุณค้นหาระยะห่างที่ “เหมาะสม”

- สร้างความมั่นใจ: เมื่อคุณเห็นว่า Trailing Stop ของคุณทำงานได้ดีในอดีต

- ปรับปรุงและพัฒนา: ผลลัพธ์จากการ Backtesting จะเป็นข้อมูลอันล้ำค่าที่ช่วยให้คุณปรับปรุงกลยุทธ์การซื้อขายของคุณได้

สร้างวินัยทางการเทรดด้วย Trailing Stop: ก้าวสู่การเป็นนักลงทุนมืออาชีพ

นอกจากนี้ Trailing Stop ยังมีบทบาทสำคัญในการช่วยคุณสร้าง วินัยทางการเทรด ซึ่งเป็นคุณสมบัติที่นักลงทุนมืออาชีพทุกคนต้องมี

เมื่อคุณใช้ Trailing Stop คุณกำลังบอกตัวเองว่า “เมื่อราคาเคลื่อนไหวไปในทิศทางนี้ ฉันจะล็อกกำไร” กฎเกณฑ์ที่ชัดเจนนี้ช่วยลดการตัดสินใจที่ใช้อารมณ์

- ความโลภ: เมื่อราคาพุ่งขึ้นอย่างรวดเร็ว ความโลภอาจทำให้คุณไม่กล้าปิดสถานะ

- ความกลัว: เมื่อราคาเริ่มย่อตัวลงมเล็กน้อย ความกลัวอาจทำให้คุณปิดสถานะเร็วเกินไป

คำถามที่พบบ่อยเกี่ยวกับ Trailing Stop

ในส่วนนี้ เราจะมาตอบคำถามบางส่วนที่นักลงทุนมักสงสัยเกี่ยวกับ Trailing Stop เพื่อให้คุณมีความเข้าใจที่ครอบคลุมมากยิ่งขึ้น

Q:Trailing Stop ใช้ได้กับทุกสินทรัพย์หรือไม่?

A:โดยหลักการแล้ว Trailing Stop สามารถใช้ได้กับสินทรัพย์ส่วนใหญ่ที่มีการซื้อขายในตลาด

Q:ควรใช้ Trailing Stop กี่เปอร์เซ็นต์หรือกี่จุด?

A:การตั้งค่าจะแตกต่างกันไปขึ้นอยู่กับความผันผวนของสินทรัพย์

Q:Trailing Stop เหมาะกับ Day Trading หรือไม่?

A:Trailing Stop สามารถใช้ได้กับ Day Trading แต่ต้องระมัดระวัง

เราได้เดินทางผ่านโลกของ Trailing Stop อย่างละเอียด และคุณคงเห็นแล้วว่าเครื่องมือนี้ไม่ได้เป็นเพียงแค่คำสั่งหยุดขาดทุนธรรมดา แต่เป็นกลไกอันชาญฉลาดที่จะช่วยให้คุณสามารถปกป้องผลกำไรได้ตามที่คาดหวัง