บทนำ: ทำไมการเลือกโบรกเกอร์ Forex ที่ดีจึงสำคัญต่อความสำเร็จของคุณในตลาดไทย?

การเข้าสู่ตลาดการแลกเปลี่ยนเงินตราต่างประเทศ หรือที่รู้จักกันในชื่อ Forex นั้นเปิดประตูสู่โอกาสมากมายในการทำกำไร แต่สิ่งที่กำหนดชะตากรรมของนักเทรดชาวไทยไม่ว่าจะประสบความสำเร็จหรือพบอุปสรรค มักเริ่มต้นจากจุดตัดสินใจหลักอย่างการเลือกโบรกเกอร์ที่เหมาะสมและไว้วางใจได้ หากพลาดพลั้งเลือกโบรกเกอร์ที่ไม่ดี คุณอาจสูญเสียเงินทุนไปโดยเปล่าประโยชน์ พลาดโอกาสในตลาด หรือแย่กว่านั้นคือตกเป็นเหยื่อของมิจฉาชีพ ในบริบทของประเทศไทย นักเทรดหลายคนยังคงเผชิญความยากลำบากในการหาโบรกเกอร์ที่ตรงใจและสอดคล้องกับกฎระเบียบทางกฎหมายที่นี่ บทความนี้จึงนำเสนอแนวทางครบถ้วนเพื่อช่วยให้คุณเห็นความสำคัญของโบรกเกอร์ พร้อมเกณฑ์เลือกที่ช่วยรับประกันความปลอดภัย ความมั่นคง และการสนับสนุนเส้นทางสู่ความสำเร็จในการเทรด

โบรกเกอร์ Forex คืออะไร และมีบทบาทสำคัญอย่างไร?

โบรกเกอร์ Forex ทำหน้าที่เป็นสะพานเชื่อมนักเทรดรายย่อยกับตลาดแลกเปลี่ยนเงินตราทั่วโลก ซึ่งเป็นตลาดการเงินที่ใหญ่โตและมีสภาพคล่องสูงสุด โบรกเกอร์เหล่านี้ช่วยอำนวยความสะดวกในการซื้อขายคู่สกุลเงินต่างๆ เช่น EUR/USD หรือ GBP/JPY โดยจัดการเรื่องสภาพคล่อง การประมวลผลคำสั่ง และจัดหาแพลตฟอร์มสำหรับการเทรด

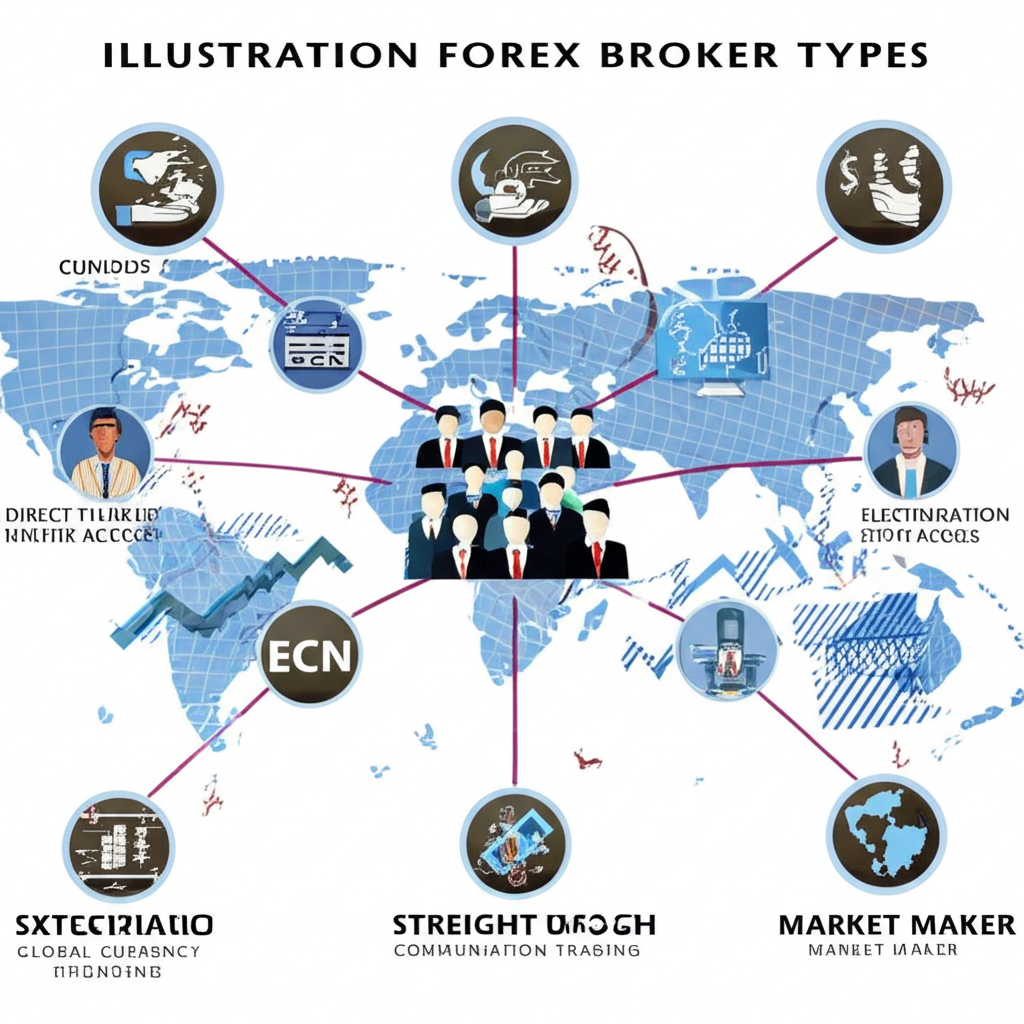

โดยปกติ โบรกเกอร์ Forex สามารถแบ่งออกเป็นประเภทหลักๆ ได้หลายแบบ ซึ่งแต่ละแบบมีลักษณะเฉพาะที่ส่งผลต่อการเทรดของคุณ ดังนี้

- ECN (Electronic Communication Network): ประเภทนี้ส่งคำสั่งซื้อขายตรงไปยังเครือข่ายผู้ให้บริการสภาพคล่อง เช่น ธนาคารใหญ่ๆ ทำให้สเปรดแคบและไม่มี干预จากโบรกเกอร์

- STP (Straight Through Processing): คล้าย ECN แต่เน้นการส่งคำสั่งอัตโนมัติโดยไม่ผ่านโต๊ะซื้อขาย สเปรดจึงแข่งขันได้ดี

- Market Maker: โบรกเกอร์นี้เป็นคู่สัญญาโดยตรง สร้างตลาดของตัวเอง ซึ่งอาจมีสเปรดกว้างกว่าและบางครั้งผลประโยชน์อาจขัดกันกับนักเทรด

สำหรับนักเทรดไทย การรู้จักประเภทเหล่านี้ช่วยให้คุณประเมินสเปรด คอมมิชชั่น และความเร็วในการดำเนินการได้ชัดเจนขึ้น ซึ่งล้วนแต่กระทบต่อต้นทุนและความรู้สึกในการเทรดโดยตรง โดยเฉพาะในตลาดที่เคลื่อนไหวรวดเร็วแบบนี้

เกณฑ์สำคัญในการเลือกโบรกเกอร์ Forex ที่น่าเชื่อถือและเหมาะสมกับคุณ

การหาโบรกเกอร์ Forex ที่ดีนั้นเกินกว่าการค้นหาคำว่า “โบรกเกอร์ Forex ไหนดี” เพราะต้องพิจารณาหลายมุมอย่างละเอียด เพื่อให้ได้ประสบการณ์เทรดที่ปลอดภัย มีประสิทธิภาพ และสอดคล้องกับเป้าหมายของคุณ

1. การกำกับดูแลและความปลอดภัยของเงินทุน: หัวใจสำคัญของความน่าเชื่อถือ

จุดเริ่มต้นที่ขาดไม่ได้คือการตรวจสอบการกำกับดูแล โบรกเกอร์ที่น่าเชื่อถือควรอยู่ภายใต้การดูแลของหน่วยงานการเงินระดับโลกที่มีชื่อเสียง เช่น Financial Conduct Authority (FCA) ในสหราชอาณาจักร Cyprus Securities and Exchange Commission (CySEC) ในไซปรัส หรือ Australian Securities and Investment Commission (ASIC) ในออสเตรเลีย ซึ่งมีกฎเกณฑ์เข้มงวดเพื่อคุ้มครองเงินทุนของนักลงทุน

แต่สำหรับนักเทรดไทย มีความเข้าใจผิดเกี่ยวกับ ก.ล.ต. (สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์) ต้องชัดเจนว่าปัจจุบัน ก.ล.ต. ยังไม่ออกใบอนุญาตให้โบรกเกอร์ Forex ชาวไทยหรือต่างชาติเพื่อบริการโดยตรงในไทย ดังนั้น คำโฆษณาที่อ้างว่า “โบรกเกอร์ Forex ที่ ก.ล.ต. รับรอง” มักเป็นข้อมูลเท็จหรือหลอกลวง อย่างไรก็ตาม นักเทรดไทยนิยมใช้บริการโบรกเกอร์ต่างชาติที่อยู่ภายใต้การกำกับดูแลสากลเข้มงวด แม้จะหมายถึงการคุ้มครองทางกฎหมายไทยที่จำกัดหากเกิดข้อพิพาท

นอกจากนี้ โบรกเกอร์ชั้นนำยังใช้ระบบบัญชีแยกต่างหาก (Segregated Accounts) เพื่อเก็บเงินทุนลูกค้าแยกจากเงินบริษัท หากบริษัทล้มละลาย เงินของคุณก็ยังปลอดภัย นี่คือมาตรการป้องกันหลักที่ช่วยเสริมความมั่นใจ อ่านเพิ่มเติมเกี่ยวกับบทบาทของ ก.ล.ต. ในตลาดทุนไทย

2. ค่าธรรมเนียมการเทรด: สเปรด, คอมมิชชั่น และค่าสวอป

ค่าธรรมเนียมในการเทรดมีอิทธิพลโดยตรงต่อต้นทุนและกำไรสุทธิของคุณ การเข้าใจส่วนประกอบเหล่านี้จะช่วยให้เลือกโบรกเกอร์ที่คุ้มค่าที่สุดได้

- สเปรด (Spreads): คือส่วนต่างระหว่างราคาซื้อและขายของคู่สกุลเงิน ซึ่งเป็นค่าใช้จ่ายหลัก บางโบรกเกอร์ให้สเปรดแคบแต่เพิ่มคอมมิชชั่น

- คอมมิชชั่น (Commissions): ค่าธรรมเนียมต่อธุรกรรม โดยเฉพาะในบัญชี ECN หรือ Raw Spread ที่สเปรดต่ำ

- ค่าสวอป (Swaps) หรือ Rollover Fee: ค่าธรรมเนียมสำหรับการถือออเดอร์ข้ามคืน ขึ้นกับดอกเบี้ยของคู่สกุลเงินและทิศทางเทรด

โบรกเกอร์หลายรายมีบัญชีหลากหลาย เช่น Standard Raw Spread หรือ Zero Spread ที่ปรับค่าธรรมเนียมให้เข้ากับสไตล์เทรดของคุณ ลองเปรียบเทียบเพื่อหาบัญชีที่เหมาะกับปริมาณและรูปแบบการเทรดของคุณ โดยเฉพาะนักเทรดไทยที่ต้องการความยืดหยุ่นในตลาดเอเชีย

3. แพลตฟอร์มการซื้อขาย: MetaTrader 4 (MT4), MT5 และอื่นๆ ที่นักเทรดไทยนิยม

แพลตฟอร์มคือเครื่องมือหลักที่คุณใช้เข้าถึงตลาดและจัดการคำสั่ง ในหมู่นักเทรดไทย แพลตฟอร์มยอดนิยม ได้แก่

- MetaTrader 4 (MT4): ได้รับความชื่นชอบจากเครื่องมือวิเคราะห์เทคนิคครบครัน รองรับ Expert Advisors สำหรับเทรดอัตโนมัติ และใช้งานไม่ยาก เหมาะกับทั้งมือใหม่และโปร

- MetaTrader 5 (MT5): พัฒนาต่อจาก MT4 ด้วยฟังก์ชันขั้นสูง เช่น คำสั่งหลากหลาย กรอบเวลามากขึ้น และวิเคราะห์ซับซ้อน นอกจาก Forex ยังเทรดหุ้น ดัชนี สินค้าได้

บางโบรกเกอร์มีแพลตฟอร์มเฉพาะตัว WebTrader หรือแอปมือถือที่ช่วยให้เทรดได้ทุกที่ สิ่งที่ต้องดูคือความเสถียร ความเร็ว และความสะดวก เพื่อให้การเทรดราบรื่น โดยเฉพาะในช่วงตลาดผันผวน

4. การฝากและถอนเงิน: ช่องทางที่สะดวกและรวดเร็วสำหรับคนไทย

ความคล่องตัวในการฝากและถอนเงินเป็นหัวใจสำหรับนักเทรดไทย เพราะช่วยให้จัดการทุนได้ทันใจ โบรกเกอร์ส่วนใหญ่รองรับช่องทางหลากหลาย เช่น

- การโอนเงินผ่านธนาคาร (Bank Transfer): ยอดฮิตในไทยเพราะเชื่อมต่อธนาคารท้องถิ่นได้ง่าย แต่บางทีอาจช้าจากการตรวจสอบหรือค่าธรรมเนียมแปลงเงิน

- บัตรเครดิต/เดบิต: เร็วและง่าย แต่ต้องระวังค่าธรรมเนียมแลกเปลี่ยน

- E-wallets (กระเป๋าเงินอิเล็กทรอนิกส์): อย่าง Skrill Neteller หรือ Perfect Money ที่รวดเร็วและถูกกว่า

นักเทรดไทยควรเช็คว่าโบรกเกอร์รองรับธนาคารไทยตรงไหม มีค่าธรรมเนียมซ่อนหรือไม่ และเวลาดำเนินการชัดเจนแค่ไหน เพื่อหลีกเลี่ยงความยุ่งยาก ตรวจสอบข้อมูลเกี่ยวกับการทำธุรกรรมทางการเงินกับธนาคารแห่งประเทศไทย เพื่อภาพรวมที่กว้างขึ้น

5. เลเวอเรจ (Leverage) และ Margin: เข้าใจความเสี่ยงและการจัดการ

เลเวอเรจคือเครื่องมือที่ขยายพลังเงินทุนของคุณ ให้ควบคุมตำแหน่งใหญ่กว่าทุนจริง เช่น 1:500 หมายถึงเทรดได้ 500 เท่าของทุน ส่วน Margin คือเงินกันชนที่ต้องวางไว้เพื่อเปิดและถือออเดอร์

เลเวอเรจช่วยเพิ่มโอกาสกำไร แต่ก็ขยายความเสี่ยงให้ขาดทุนหนักได้เร็ว นักเทรดมือใหม่โดยเฉพาะต้องศึกษาลึกซึ้งและจัดการความเสี่ยงให้ดี หลีกเลี่ยงการใช้เลเวอเรจสูงโดยไม่มีแผนบริหารทุนที่ชัดเจน เช่น การจำกัดขนาดตำแหน่งไม่เกิน 1-2% ของทุนต่อเทรด

6. ฝ่ายสนับสนุนลูกค้า: ภาษาไทยและบริการที่ตอบโจทย์

บริการลูกค้าที่ดีคือกุญแจสำคัญ โดยเฉพาะสำหรับนักเทรดไทยที่ต้องการการสื่อสารภาษาไทยเพื่อแก้ปัญหาได้ไว ช่องทางที่ควรมี ได้แก่

- ช่องทางการติดต่อ: Live Chat อีเมล หรือโทรศัพท์

- เวลาทำการ: ครอบคลุม 24 ชั่วโมงหรือช่วงเทรดหลัก

- ความรวดเร็วและคุณภาพ: ตอบสนองฉับไวและให้ข้อมูลถูกต้อง

จากประสบการณ์นักเทรดไทยในฟอรัมอย่าง Pantip บริการที่ดีช่วยแก้เรื่องฝากถอนหรือปัญหาเทคนิคได้ทัน ซึ่งอาจตัดสินว่าคุณจะติดใจโบรกเกอร์นั้นหรือไม่

7. เครื่องมือและแหล่งข้อมูลการศึกษา: เสริมสร้างความรู้เพื่อการเทรดที่ดีขึ้น

โบรกเกอร์ชั้นนำมักมีเครื่องมือและเนื้อหาการศึกษาที่ช่วยยกระดับทักษะนักเทรด รวมถึง

- บัญชีทดลอง (Demo Account): ฝึกเทรดด้วยเงินปลอมในสภาพตลาดจริง เพื่อทดสอบกลยุทธ์และทำความรู้จักแพลตฟอร์มโดยไม่เสี่ยง

- บทวิเคราะห์ตลาด: ข้อมูลลึกและข่าวที่เกี่ยวข้องกับ Forex

- ปฏิทินเศรษฐกิจ: แสดงเหตุการณ์สำคัญที่กระทบราคา เช่น การประกาศอัตราดอกเบี้ย

- สัมมนาออนไลน์ (Webinars): เรียนจากผู้เชี่ยวชาญผ่านเซสชันสด

การใช้ทรัพยากรเหล่านี้ช่วยให้การตัดสินใจเทรดมีพื้นฐานมั่นคง เพิ่มโอกาสชนะในตลาดที่ซับซ้อน

แนะนำโบรกเกอร์ Forex ยอดนิยมในไทย: จุดเด่นและข้อควรพิจารณา

ในตลาด Forex สำหรับนักเทรดไทย โบรกเกอร์ต่างชาติหลายรายได้รับความนิยมจากชื่อเสียงและบริการที่ตอบโจทย์ บทความนี้แนะนำตัวอย่างบางส่วน พร้อมจุดเด่นและสิ่งที่ควรพิจารณา โดยเน้นว่านี่เป็นข้อมูลเบื้องต้น คุณควรศึกษาลึกด้วยตัวเองเสมอ

- FBS: โดดเด่นด้วยโปรโมชั่นและโบนัสที่น่าดึงดูด เลเวอเรจสูง สเปรดแข่งขัน รองรับภาษาไทยและช่องทางฝากถอนหลากหลาย เหมาะกับมือใหม่ที่ชอบส่วนลดพิเศษ

- XM: ชื่อดังระดับโลก อยู่ภายใต้การกำกับดูแลหลายแห่ง แพลตฟอร์ม MT4/MT5 มั่นคง มีเนื้อหาการศึกษาครบ สเปรดต่ำในบางบัญชี

- Exness: เก่งเรื่องฝากถอนเร็วและอัตโนมัติ บัญชีหลากหลายรวม Zero Spread และ Raw Spread เลเวอเรจไม่จำกัดภายใต้เงื่อนไข

- FxPro: น่าเชื่อถือสูง การกำกับดูแลเข้มงวด แพลตฟอร์มเลือกได้มาก เช่น cTrader สเปรดต่ำ คอมมิชชั่นแข่งขัน

- Tickmill: เน้นสเปรดต่ำสุดและคอมมิชชั่นดี เหมาะกับ Scalping และ EA สภาพคล่องสูง ดำเนินคำสั่งไว

- OctaFX: ยอดฮิตในเอเชีย สเปรดต่ำ ไม่มีค่าสวอปในบางบัญชี โปรโมชั่นน่าสนใจ บริการลูกค้าภาษาไทย

การเลือกขึ้นกับความต้องการส่วนตัว เช่น สเปรดที่ชอบ แพลตฟอร์มถนัด หรือช่องทางฝากถอนที่ถนอม ลองทดสอบด้วยบัญชีทดลองเพื่อยืนยัน

เปิดโปงข้อควรระวังและสัญญาณอันตรายของโบรกเกอร์ Forex ที่ไม่น่าเชื่อถือ

แม้ตลาด Forex จะเต็มไปด้วยโอกาส แต่ก็มีโบรกเกอร์ไม่น่าเชื่อถือและกลโกงที่อาจทำให้สูญเงิน โดยเฉพาะนักเทรดไทยที่ ก.ล.ต. ยังไม่ออกใบอนุญาตโดยตรง ส่งผลให้การคุ้มครองทางกฎหมายไทยจำกัด

นี่คือสัญญาณเตือนและข้อควรระวังที่ต้องจับตา

- คำสัญญากำไรสูงเกินจริง: อ้างกำไรแน่นอน 10-20% ต่อเดือนโดยไร้ความเสี่ยง ซึ่งเป็นไปไม่ได้ในตลาดผันผวนแบบ Forex

- ขาดการกำกับดูแล: ไม่มีใบอนุญาตจากหน่วยงานน่าเชื่อถือ หรืออ้าง ก.ล.ต. รับรองซึ่งเป็นเท็จ นี่คือสัญญาณแดงชัดๆ อ่านข่าวสารตลาดโลกจากแหล่งที่น่าเชื่อถือ เพื่อตัดสินใจดีขึ้น

- ปัญหาถอนเงิน: จากรีวิวใน Pantip นักเทรดมักเจอการ拖延 ค่าธรรมเนียมเกินจริง หรือปฏิเสธถอนโดยไร้เหตุผล

- กดดันฝากเงินเพิ่ม: พยายามบังคับฝากมากขึ้น โดยเฉพาะตอนขาดทุน

- เสนอบริหารบัญชี: อ้างจัดการเทรดให้กำไรแน่ ซึ่งมักจบด้วยสูญเงินทั้งหมด

- ข้อมูลไม่โปร่งใส: เว็บขาดข้อมูลติดต่อ เงื่อนไขไม่ชัด หรือรายละเอียดบริษัทไม่ครบ

เพื่อป้องกัน ตรวจใบอนุญาตตรงกับเว็บหน่วยงานกำกับดูแล และอ่านรีวิวจากหลายแหล่ง รวมถึง Pantip เพื่อมุมมองจากนักเทรดไทยจริงๆ

สรุป: เส้นทางสู่การเลือกโบรกเกอร์ Forex ที่ใช่สำหรับคุณ

การเลือกโบรกเกอร์ Forex ที่ปลอดภัยและน่าเชื่อถือคือพื้นฐานสำคัญในการเทรด ไม่ว่าจะเริ่มต้นหรือต่อยอด การตัดสินใจนี้ต้องรอบคอบ โดยพิจารณาจากการกำกับดูแล โครงสร้างค่าธรรมเนียม คุณภาพแพลตฟอร์ม MT4/MT5 ความสะดวกช่องทางฝากถอนที่เข้ากับธนาคารไทย และบริการลูกค้าภาษาไทย

นักเทรดไทยต้องเข้าใจบทบาท ก.ล.ต. และข้อจำกัดในการกำกับดูแล เพื่อหลีกเลี่ยงการหลอกลวง เริ่มด้วยบัญชีทดลองเพื่อฝึกแพลตฟอร์มและกลยุทธ์ ก่อนลงทุนจริง

จงเป็นนักเทรดฉลาด เลือกโบรกเกอร์ดี เรียนรู้ไม่หยุด และจัดการความเสี่ยงอย่างมีวินัย เพื่อความสำเร็จยั่งยืนในตลาด Forex

โบรกเกอร์ Forex ที่ กลต. รับรองมีจริงหรือไม่? และการเทรด Forex ในไทยถูกกฎหมายหรือไม่?

ไม่มีโบรกเกอร์ Forex รายใดที่ได้รับการรับรองโดยตรงจาก กลต. (สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์) ของประเทศไทยในปัจจุบัน กลต. ยังไม่มีการออกใบอนุญาตสำหรับโบรกเกอร์ Forex สัญชาติไทยหรือต่างชาติ เพื่อให้บริการ Forex แก่ประชาชนโดยตรงในประเทศไทย ดังนั้น หากมีโบรกเกอร์รายใดอ้างว่าได้รับการรับรองจาก กลต. ถือเป็นการกล่าวอ้างที่บิดเบือน

สำหรับการเทรด Forex ในประเทศไทยนั้น ไม่ได้มีกฎหมายที่ระบุว่า "ผิดกฎหมาย" โดยตรง แต่ก็ไม่มีกฎหมายที่ "รับรอง" อย่างชัดเจนเช่นกัน นักเทรดไทยส่วนใหญ่จะเทรดกับโบรกเกอร์ต่างชาติที่ได้รับการกำกับดูแลจากหน่วยงานสากลที่น่าเชื่อถือ (เช่น FCA, CySEC, ASIC) ซึ่งอยู่นอกเขตอำนาจของกฎหมายไทย แต่ก็ต้องยอมรับว่าการคุ้มครองตามกฎหมายไทยในกรณีเกิดข้อพิพาทอาจมีจำกัด

ควรเริ่มต้นเทรด Forex ด้วยเงินทุนเท่าไหร่ดีสำหรับมือใหม่ในไทย?

สำหรับมือใหม่ในไทย ควรเริ่มต้นด้วยเงินทุนที่คุณพร้อมจะสูญเสียได้โดยไม่ส่งผลกระทบต่อการเงินส่วนตัว โดยทั่วไปแล้ว การเริ่มต้นด้วยเงินทุนจำนวนไม่มาก เช่น 100-500 ดอลลาร์สหรัฐฯ (ประมาณ 3,500 – 17,500 บาท) ถือเป็นจุดเริ่มต้นที่ดี เพื่อให้คุณได้เรียนรู้การใช้งานแพลตฟอร์ม ทดสอบกลยุทธ์ และทำความเข้าใจสภาพตลาดจริง

สิ่งสำคัญกว่าจำนวนเงินคือการบริหารจัดการเงินทุนและความเสี่ยง การใช้ เลเวอเรจ อย่างระมัดระวังและการใช้ บัญชีทดลอง (Demo Account) เพื่อฝึกฝนก่อน จะช่วยลดความเสี่ยงในการสูญเสียเงินจริงได้มาก

โบรกเกอร์ Forex ไหนดีที่สุดสำหรับมือใหม่ในไทย และมีคุณสมบัติอะไรบ้าง?

ไม่มีโบรกเกอร์ Forex ใดที่ "ดีที่สุด" เพียงรายเดียวสำหรับทุกคน แต่สำหรับมือใหม่ในไทย โบรกเกอร์ที่ดีควรมีคุณสมบัติดังนี้:

- การกำกับดูแลที่น่าเชื่อถือ: ต้องได้รับการกำกับดูแลจากหน่วยงานสากลที่เข้มงวด

- บัญชีทดลอง (Demo Account): ให้คุณฝึกฝนโดยไม่มีความเสี่ยง

- แพลตฟอร์มที่ใช้งานง่าย: เช่น MetaTrader 4 (MT4) ที่เป็นที่นิยม

- แหล่งข้อมูลการศึกษา: บทความ, วิดีโอ, สัมมนาออนไลน์ เพื่อเรียนรู้พื้นฐาน

- ฝ่ายสนับสนุนลูกค้าภาษาไทย: เพื่อการสื่อสารที่ราบรื่น

- สเปรดและค่าธรรมเนียมที่แข่งขันได้: ไม่สูงเกินไป

- ช่องทางการฝาก-ถอนเงินที่สะดวก: รองรับธนาคารไทยหรือ E-wallets ที่นิยม

โบรกเกอร์ยอดนิยมในไทยหลายราย เช่น XM, Exness, FBS มักจะมีคุณสมบัติเหล่านี้ครบถ้วนและเป็นตัวเลือกที่ดีสำหรับมือใหม่

การฝากและถอนเงินกับโบรกเกอร์ Forex ในไทยมีช่องทางใดบ้าง และมีความเสี่ยงอะไรที่ต้องระวัง?

ช่องทางการฝากและถอนเงินที่นิยมสำหรับนักเทรดไทย ได้แก่:

- การโอนเงินผ่านธนาคารไทย: สะดวกที่สุด แต่บางครั้งอาจมีข้อจำกัดเรื่องค่าธรรมเนียมการแปลงสกุลเงิน หรือความล่าช้าในการตรวจสอบจากธนาคาร

- บัตรเครดิต/เดบิต: รวดเร็ว แต่ต้องระวังค่าธรรมเนียมและอัตราแลกเปลี่ยน

- กระเป๋าเงินอิเล็กทรอนิกส์ (E-wallets): เช่น Skrill, Neteller, Perfect Money ซึ่งมักจะรวดเร็วและมีค่าธรรมเนียมต่ำ

ความเสี่ยงที่ต้องระวัง:

- ความล่าช้าในการถอนเงิน: โบรกเกอร์ที่ไม่มีความน่าเชื่อถืออาจประวิงเวลาหรือปฏิเสธการถอนเงิน

- ค่าธรรมเนียมแอบแฝง: ควรตรวจสอบโครงสร้างค่าธรรมเนียมให้ชัดเจน

- ปัญหาด้านกฎหมาย: การใช้ช่องทางที่ไม่เป็นทางการอาจทำให้เกิดปัญหาทางกฎหมายได้

- การฉ้อโกง: ระวังโบรกเกอร์ที่อ้างว่ามีช่องทางเฉพาะที่ผิดปกติเพื่อหลอกเอาเงิน

ควรเลือกโบรกเกอร์ที่มีช่องทางการฝากถอนที่โปร่งใส ชัดเจน และมีการประมวลผลที่รวดเร็ว

ถ้ามีปัญหากับโบรกเกอร์ Forex ที่ไม่ได้จดทะเบียนในประเทศไทย ฉันจะร้องเรียนหรือขอความช่วยเหลือได้ที่ไหน?

หากคุณมีปัญหากับโบรกเกอร์ Forex ที่ไม่ได้จดทะเบียนในประเทศไทย การขอความช่วยเหลืออาจเป็นเรื่องที่ท้าทาย เนื่องจากอยู่นอกเขตอำนาจของกฎหมายไทย

ขั้นตอนที่คุณสามารถทำได้:

- ติดต่อฝ่ายสนับสนุนลูกค้าของโบรกเกอร์: พยายามแก้ไขปัญหาโดยตรงกับโบรกเกอร์ก่อน

- ติดต่อหน่วยงานกำกับดูแลของโบรกเกอร์: หากโบรกเกอร์ได้รับการกำกับดูแลจากหน่วยงานสากล (เช่น FCA, CySEC, ASIC) คุณสามารถร้องเรียนไปยังหน่วยงานเหล่านั้นได้โดยตรง ซึ่งมักจะมีกระบวนการรับเรื่องร้องเรียนจากลูกค้า

- ใช้บริการไกล่เกลี่ยข้อพิพาทอิสระ (Alternative Dispute Resolution – ADR): โบรกเกอร์บางรายอาจเป็นสมาชิกของบริการ ADR ซึ่งเป็นตัวกลางในการแก้ไขข้อพิพาท

- ปรึกษาผู้เชี่ยวชาญด้านกฎหมาย: หากปัญหารุนแรงและมีมูลค่าสูง คุณอาจต้องปรึกษาทนายความที่มีความเชี่ยวชาญด้านกฎหมายระหว่างประเทศหรือกฎหมายการเงิน

การเลือกโบรกเกอร์ที่ได้รับการกำกับดูแลอย่างเข้มงวดตั้งแต่แรกจะช่วยลดความเสี่ยงเหล่านี้ได้มาก

สเปรด (Spread) ที่ต่ำเสมอไปหมายถึงโบรกเกอร์ที่ดีกว่าหรือไม่ และควรพิจารณาปัจจัยอื่นใดบ้าง?

สเปรดที่ต่ำไม่ได้หมายความว่าโบรกเกอร์นั้นดีที่สุดเสมอไป แม้ว่าสเปรดที่ต่ำจะช่วยลดต้นทุนการซื้อขายของคุณ แต่ก็มีปัจจัยอื่น ๆ ที่สำคัญไม่แพ้กันที่ควรพิจารณา:

- การกำกับดูแล: ความปลอดภัยของเงินทุนสำคัญกว่าสเปรดที่ต่ำเพียงอย่างเดียว

- คอมมิชชั่น: โบรกเกอร์ที่มีสเปรดต่ำมาก มักจะมีการเรียกเก็บค่าคอมมิชชั่นเพิ่มเติม ซึ่งเมื่อรวมกันแล้วอาจไม่ได้ถูกกว่าเสมอไป

- ความเร็วในการดำเนินการ: โบรกเกอร์บางรายอาจมีสเปรดต่ำ แต่มีการรีโควต (re-quote) หรือ Slippage บ่อยครั้ง ทำให้คุณไม่ได้ราคาที่ต้องการ

- แพลตฟอร์มและเครื่องมือ: ความเสถียรและฟังก์ชันการใช้งานของแพลตฟอร์ม

- ฝ่ายสนับสนุนลูกค้า: การบริการที่ดีสามารถช่วยแก้ไขปัญหาได้ทันท่วงที

- ช่องทางการฝาก-ถอน: ความสะดวกและรวดเร็วในการทำธุรกรรม

ดังนั้น ควรพิจารณาภาพรวมทั้งหมด ไม่ใช่แค่สเปรดเพียงอย่างเดียว

มีโบรกเกอร์ Forex ที่ให้บริการฝ่ายสนับสนุนลูกค้าเป็นภาษาไทยตลอด 24 ชั่วโมงหรือไม่?

มีโบรกเกอร์ Forex หลายรายที่พยายามให้บริการฝ่ายสนับสนุนลูกค้าเป็นภาษาไทย และบางรายก็มีบริการเกือบตลอด 24 ชั่วโมง หรือครอบคลุมช่วงเวลาการเทรดหลักในประเทศไทย โดยเฉพาะโบรกเกอร์ต่างชาติขนาดใหญ่ที่ให้ความสำคัญกับตลาดเอเชียและประเทศไทย

คุณควรตรวจสอบข้อมูลนี้โดยตรงจากเว็บไซต์ของโบรกเกอร์ที่คุณสนใจ หรือทดลองติดต่อฝ่ายสนับสนุนลูกค้าของพวกเขาในช่วงเวลาต่างๆ เพื่อประเมินความพร้อมและคุณภาพการให้บริการเป็นภาษาไทยก่อนตัดสินใจ

บัญชีทดลอง (Demo Account) ของโบรกเกอร์ Forex มีประโยชน์อย่างไร และควรใช้มันอย่างไรให้เกิดประโยชน์สูงสุด?

บัญชีทดลอง (Demo Account) มีประโยชน์อย่างยิ่งสำหรับนักเทรดทุกระดับ โดยเฉพาะมือใหม่ เนื่องจากช่วยให้คุณสามารถ:

- เรียนรู้การใช้งานแพลตฟอร์ม: ทำความคุ้นเคยกับฟังก์ชันต่างๆ ของ MetaTrader 4 (MT4) หรือ MT5 โดยไม่ต้องเสี่ยงเงินจริง

- ทดสอบกลยุทธ์การเทรด: ลองใช้กลยุทธ์ใหม่ๆ และดูว่ามันทำงานได้ดีในสภาพตลาดจริงหรือไม่

- ทำความเข้าใจตลาด: สังเกตการเคลื่อนไหวของราคา, คู่สกุลเงินต่างๆ, และปัจจัยที่มีผลกระทบ

- สร้างความมั่นใจ: ฝึกฝนและสร้างความคุ้นเคยก่อนที่จะก้าวเข้าสู่การเทรดด้วยเงินจริง

วิธีใช้ให้เกิดประโยชน์สูงสุด: ปฏิบัติต่อบัญชีทดลองเหมือนกับบัญชีเงินจริง พยายามทำความเข้าใจความเสี่ยงและผลตอบแทน ไม่ใช่แค่กดซื้อขายไปเรื่อยๆ โดยไม่มีหลักการ

ฉันจะตรวจสอบใบอนุญาตและประวัติของโบรกเกอร์ Forex ด้วยตัวเองได้อย่างไรเพื่อความปลอดภัย?

การตรวจสอบ "ใบอนุญาต" และประวัติของ "โบรกเกอร์ Forex" ด้วยตัวเองเป็นสิ่งสำคัญเพื่อ "ความปลอดภัย" ของ "เงินทุน" ของคุณ:

- ตรวจสอบจากเว็บไซต์ของโบรกเกอร์: โบรกเกอร์ที่น่าเชื่อถือจะแสดงข้อมูลการกำกับดูแลและหมายเลขใบอนุญาตไว้อย่างชัดเจนบนเว็บไซต์ของตน

- เข้าสู่เว็บไซต์ของหน่วยงานกำกับดูแล: นำหมายเลขใบอนุญาตที่ได้จากโบรกเกอร์ ไปตรวจสอบกับฐานข้อมูลของหน่วยงานกำกับดูแลโดยตรง (เช่น FCA, CySEC, ASIC) เพื่อยืนยันว่าใบอนุญาตนั้นมีอยู่จริงและถูกต้อง

- ค้นหารีวิวและฟอรัม: อ่านรีวิวจากนักเทรดคนอื่นๆ บนฟอรัมต่างๆ เช่น Pantip (สำหรับนักเทรดไทย) หรือ Trustpilot เพื่อดูความคิดเห็นและประสบการณ์จริง (แต่ควรอ่านอย่างมีวิจารณญาณ)

- ตรวจสอบประวัติการร้องเรียน: บางหน่วยงานกำกับดูแลอาจมีข้อมูลเกี่ยวกับการร้องเรียนสาธารณะต่อโบรกเกอร์

หากคุณไม่พบข้อมูลการกำกับดูแลที่ชัดเจน หรือไม่สามารถตรวจสอบได้ ควรหลีกเลี่ยงโบรกเกอร์รายนั้น

การใช้เลเวอเรจ (Leverage) สูงในการเทรด Forex มีข้อดีข้อเสียอย่างไร และควรจัดการความเสี่ยงอย่างไร?

ข้อดีของการใช้เลเวอเรจสูง:

- เพิ่มศักยภาพในการทำกำไร: คุณสามารถควบคุมตำแหน่งการซื้อขายที่มีขนาดใหญ่กว่าเงินทุนจริง ทำให้มีโอกาสทำกำไรได้มากขึ้นจากความเคลื่อนไหวของราคาเพียงเล็กน้อย

- ใช้เงินทุนน้อยลง: คุณไม่จำเป็นต้องมีเงินทุนจำนวนมากเพื่อเปิดตำแหน่งขนาดใหญ่

ข้อเสียของการใช้เลเวอเรจสูง:

- เพิ่มความเสี่ยงในการสูญเสียอย่างรวดเร็ว: การเคลื่อนไหวของราคาเพียงเล็กน้อยที่สวนทางกับตำแหน่งของคุณ ก็สามารถทำให้คุณขาดทุนและถูก Margin Call ได้อย่างรวดเร็ว

- กระตุ้นให้เทรดเกินตัว: อาจนำไปสู่การเทรดด้วยขนาดล็อตที่ใหญ่เกินไปเมื่อเทียบกับเงินทุน

การจัดการความเสี่ยง:

- เริ่มต้นด้วยเลเวอเรจต่ำ: โดยเฉพาะมือใหม่

- ใช้ Stop Loss: ตั้งจุดตัดขาดทุนเพื่อจำกัดการสูญเสีย

- บริหารจัดการเงินทุน (Money Management): กำหนดขนาดตำแหน่งให้เหมาะสมกับเงินทุนและระดับความเสี่ยงที่ยอมรับได้

- เรียนรู้และฝึกฝน: ทำความเข้าใจการทำงานของเลเวอเรจอย่างถ่องแท้ผ่าน บัญชีทดลอง ก่อน

เลเวอเรจเป็นเครื่องมือที่ทรงพลัง แต่ต้องใช้อย่างมีสติและวินัยในการบริหารความเสี่ยง