เคยสงสัยไหมว่าทำไมนักลงทุนถึงยอมจ่ายเงินเพื่อซื้อหุ้นของบางบริษัทที่ดูเหมือนจะแพงลิบลิ่ว ในขณะที่อีกบริษัทหนึ่งที่กำไรดีกลับมีราคาหุ้นไม่สูงนัก? คำตอบส่วนหนึ่งซ่อนอยู่ในตัวเลขมหัศจรรย์ที่เรียกว่า อัตราส่วนราคาต่อกำไร หรือที่รู้จักกันดีในชื่อ P/E Ratio (Price-to-Earnings Ratio) ครับ

อัตราส่วน P/E เป็นหนึ่งในเครื่องมือพื้นฐานที่สำคัญที่สุดที่นักลงทุนทั่วโลกใช้ในการประเมินมูลค่าหุ้น มันช่วยให้เราเข้าใจว่าตลาดกำลังมองเห็นศักยภาพของบริษัทนั้นๆ อย่างไร และนักลงทุนเต็มใจที่จะจ่ายเงินกี่เท่าของกำไร เพื่อเป็นเจ้าของหุ้นหนึ่งหน่วยของบริษัทนั้นๆ ครับ ในบทความนี้ เราจะมาเจาะลึกว่าค่า P/E คืออะไร คำนวณอย่างไร และจะนำไปใช้ในการตัดสินใจลงทุนได้อย่างไร เพื่อให้คุณมีความเข้าใจที่ลึกซึ้งขึ้นในการวิเคราะห์หุ้น ไม่ว่าคุณจะเป็นนักลงทุนมือใหม่หรือมีประสบการณ์มาบ้างก็ตาม

การทำความเข้าใจอัตราส่วน P/E จะช่วยให้นักลงทุนสามารถ:

- ประเมินว่าราคาหุ้นปัจจุบันสมเหตุสมผลหรือไม่เมื่อเทียบกับกำไร

- เปรียบเทียบมูลค่าหุ้นระหว่างบริษัทต่างๆ ในอุตสาหกรรมเดียวกันได้อย่างมีประสิทธิภาพ

- คาดการณ์แนวโน้มการเติบโตและความเสี่ยงที่อาจเกิดขึ้นกับบริษัท

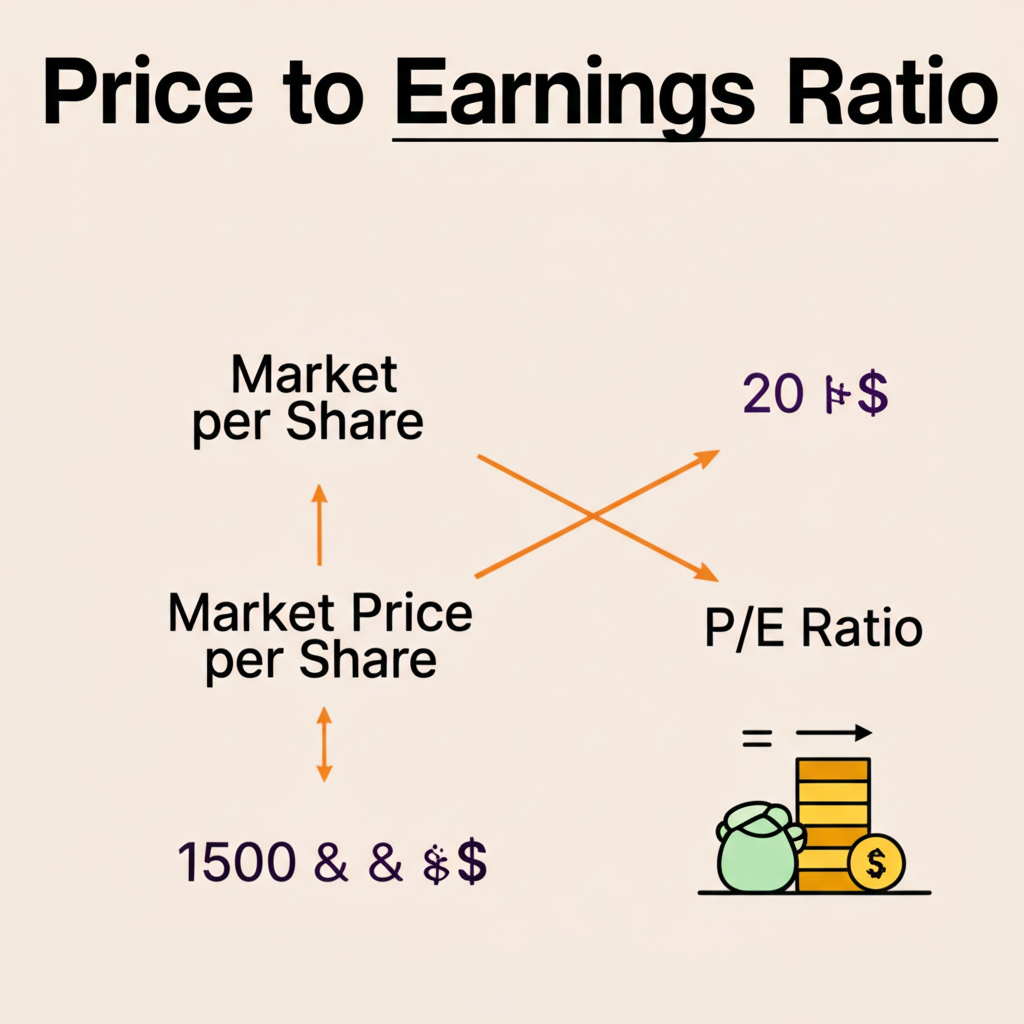

ค่า P/E คำนวณอย่างไร? รู้จักส่วนประกอบสำคัญ: ราคาหุ้นและกำไรต่อหุ้น

ก่อนที่เราจะไปตีความค่า P/E เรามาทำความเข้าใจพื้นฐานการคำนวณกันก่อนดีกว่าครับ สูตรของ P/E Ratio นั้นตรงไปตรงมามาก เหมือนกับการถามว่า “คุณยอมจ่ายกี่บาท เพื่อแลกกับกำไร 1 บาทของบริษัทนี้?”

สูตรการคำนวณ P/E Ratio:

P/E Ratio = ราคาตลาดต่อหุ้น (Market Price per Share) / กำไรต่อหุ้น (Earnings per Share: EPS)

- ราคาตลาดต่อหุ้น (Market Price per Share): นี่คือราคาซื้อขายล่าสุดของหุ้นหนึ่งหน่วยในตลาดหลักทรัพย์ ซึ่งเป็นข้อมูลที่หาได้ง่ายจากเว็บไซต์ตลาดหลักทรัพย์ หรือแอปพลิเคชันซื้อขายหุ้นต่างๆ

-

กำไรต่อหุ้น (Earnings per Share: EPS): ส่วนนี้คือหัวใจสำคัญของ P/E ครับ EPS คือส่วนแบ่งกำไรสุทธิของบริษัทที่จัดสรรให้กับหุ้นสามัญแต่ละหน่วยที่ออกจำหน่าย ซึ่งเป็นตัวบ่งชี้ถึงความสามารถในการทำกำไรของบริษัทต่อหุ้นหนึ่งหน่วย หากบริษัทมีกำไรมาก EPS ก็จะสูงตามไปด้วย โดยทั่วไปแล้ว EPS จะคำนวณจาก

(กำไรสุทธิ - เงินปันผลสำหรับหุ้นบุริมสิทธิ) / จำนวนหุ้นสามัญที่ออกและชำระแล้วถัวเฉลี่ยคุณสามารถหาข้อมูล EPS ได้จากงบการเงินของบริษัทในส่วนของงบกำไรขาดทุน หรือจากเว็บไซต์ข้อมูลตลาดหลักทรัพย์เช่นกันครับ

มาลองดูตัวอย่างง่ายๆ กันครับ สมมติว่า บริษัท ก. มีราคาหุ้นอยู่ที่ 100 บาท และมีกำไรต่อหุ้น (EPS) อยู่ที่ 5 บาทต่อหุ้น

P/E Ratio ของ บริษัท ก. = 100 บาท / 5 บาท = 20 เท่า

นั่นหมายความว่านักลงทุนยอมจ่ายเงิน 20 บาท เพื่อแลกกับกำไร 1 บาทของบริษัท ก. ครับ

มาลองดูตัวอย่างการคำนวณ P/E Ratio ของบริษัทสมมติเพิ่มเติม เพื่อให้เห็นภาพชัดเจนขึ้น:

| บริษัท | ราคาหุ้น (บาท) | กำไรต่อหุ้น (บาท) | P/E Ratio (เท่า) |

|---|---|---|---|

| บริษัท ข. | 50 | 2.5 | 20 |

| บริษัท ค. | 120 | 4 | 30 |

| บริษัท ง. | 30 | 3 | 10 |

ตีความค่า P/E: สูง, ต่ำ, หรือติดลบ บอกอะไรคุณได้บ้าง?

เมื่อเราคำนวณค่า P/E ได้แล้ว ขั้นตอนต่อไปคือการตีความครับ ค่า P/E ที่แตกต่างกันสามารถบอกเล่าเรื่องราวของบริษัทและความคาดหวังของตลาดได้มากมาย

ค่า P/E สูง: หุ้นเติบโต หรือ ราคาแพงเกินไป?

โดยทั่วไปแล้ว หุ้นที่มี ค่า P/E สูง (เช่น 25 เท่าขึ้นไป หรือสูงกว่าค่าเฉลี่ยอุตสาหกรรม) มักจะบ่งชี้ว่า:

- ความคาดหวังการเติบโตสูง: นักลงทุนคาดการณ์ว่าบริษัทจะมีอัตราการเติบโตของกำไรในอนาคตที่โดดเด่น จึงยอมจ่ายในราคาสูงเพื่อเป็นส่วนหนึ่งของการเติบโตนั้น หุ้นเหล่านี้มักจะเป็นหุ้นของบริษัทในกลุ่มเทคโนโลยี หรือกลุ่มอุตสาหกรรมใหม่ๆ ที่มีนวัตกรรมสูง

- หุ้นคุณภาพดี: บางครั้งหุ้นที่มี P/E สูงอาจเป็นบริษัทที่มีฐานะการเงินแข็งแกร่ง มีแบรนด์ที่แข็งแกร่ง หรือมีข้อได้เปรียบทางการแข่งขันที่ยั่งยืน ทำให้นักลงทุนมั่นใจและยอมจ่ายแพงกว่า

- ราคาอาจแพงเกินไป: ในอีกด้านหนึ่ง ค่า P/E ที่สูงมากๆ อาจเป็นสัญญาณเตือนว่าราคาหุ้นนั้น แพงเกินไป เมื่อเทียบกับกำไรปัจจุบัน หากบริษัทไม่สามารถทำกำไรได้ตามความคาดหวัง ราคาหุ้นก็อาจปรับลดลงมาได้

ค่า P/E ต่ำ: หุ้นถูก หรือ มีปัญหา?

ในทางกลับกัน หุ้นที่มี ค่า P/E ต่ำ (เช่น ต่ำกว่า 10-15 เท่า หรือต่ำกว่าค่าเฉลี่ยอุตสาหกรรม) มักจะบ่งชี้ว่า:

- หุ้นถูก (Undervalued): นักลงทุนอาจมองว่าบริษัทถูกประเมินค่าต่ำกว่าความเป็นจริง ซึ่งอาจเกิดจากตลาดมองข้าม หรือมีข่าวลบชั่วคราว หุ้นเหล่านี้มักถูกเรียกว่า “หุ้นคุณค่า” (Value Stock) ซึ่งนักลงทุนที่ชอบหุ้นคุณค่าจะมองหาโอกาสในจุดนี้

- ความคาดหวังการเติบโตต่ำ: ตลาดอาจคาดว่าบริษัทจะมีอัตราการเติบโตของกำไรที่ช้าลง หรือเป็นบริษัทที่อยู่ในอุตสาหกรรมที่อิ่มตัวแล้ว

- มีปัญหาพื้นฐาน: ค่า P/E ที่ต่ำมากๆ อาจเป็นสัญญาณว่าบริษัทกำลังเผชิญกับปัญหาทางธุรกิจอย่างรุนแรง เช่น กำไรลดลง หนี้สินสูง หรือภาวะอุตสาหกรรมที่ซบเซา ซึ่งอาจกลายเป็น “กับดักคุณค่า” (Value Trap) ที่ดูเหมือนถูกแต่ไม่ได้มีศักยภาพในการฟื้นตัว นักลงทุนจึงต้องพิจารณาอย่างรอบคอบ

ค่า P/E ติดลบ หรือ N/A: เมื่อบริษัทขาดทุน

หากบริษัทมีผลประกอบการ ขาดทุนสุทธิ นั่นหมายความว่า กำไรต่อหุ้น (EPS) จะติดลบ ในกรณีนี้ การคำนวณ P/E Ratio จะได้ค่าติดลบ ซึ่งโดยทั่วไปแล้วจะไม่มีนัยสำคัญในการตีความ และมักจะแสดงเป็น “N/A” (Not Applicable) หรือ “N.M.” (Not Meaningful) ในเว็บไซต์ข้อมูลหุ้นต่างๆ ครับ

เมื่อเจอหุ้นที่มี EPS ติดลบ นักลงทุนจะไม่สามารถใช้อัตราส่วน P/E ในการประเมินมูลค่าได้ แต่จะต้องหันไปใช้เครื่องมืออื่นๆ เช่น อัตราส่วนราคาต่อยอดขาย (Price-to-Sales Ratio: P/S Ratio) หรือมูลค่ากิจการต่อกำไรก่อนหักดอกเบี้ย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่าย (Enterprise Value to EBITDA: EV/EBITDA) แทนครับ

โดยสรุปแล้ว การตีความค่า P/E ควรพิจารณาจากหลายมิติ:

- ค่า P/E สูง บ่งชี้ถึงความคาดหวังการเติบโตสูง หรือหุ้นคุณภาพดี แต่ก็อาจมีราคาแพงเกินไป

- ค่า P/E ต่ำ อาจหมายถึงหุ้นถูกประเมินค่าต่ำกว่าจริง หรือมีปัญหาพื้นฐานที่ต้องระวัง

- ค่า P/E ติดลบ/N/A บ่งบอกว่าบริษัทขาดทุน ซึ่งไม่สามารถใช้อัตราส่วนนี้ประเมินได้

เพื่อสรุปความเข้าใจเกี่ยวกับ P/E สูงและ P/E ต่ำ ลองพิจารณาตารางนี้:

| ลักษณะ P/E | สิ่งที่บ่งชี้ | ความเสี่ยง/ข้อควรพิจารณา |

|---|---|---|

| P/E สูง | คาดการณ์การเติบโตสูง, หุ้นคุณภาพดี | ราคาอาจแพงเกินไป, หากกำไรไม่เป็นไปตามคาดราคาอาจตก |

| P/E ต่ำ | หุ้นถูกประเมินค่าต่ำกว่าจริง, ความคาดหวังการเติบโตต่ำ | อาจมีปัญหาพื้นฐานซ่อนอยู่, อาจเป็น Value Trap |

| P/E ติดลบ/N/A | บริษัทขาดทุน | P/E ใช้ไม่ได้, ต้องใช้ตัวชี้วัดอื่น |

มองย้อนหลัง vs. มองไปข้างหน้า: Trailing P/E และ Forward P/E

P/E Ratio ไม่ได้มีแค่แบบเดียว แต่ยังมีสองประเภทหลักๆ ที่นักลงทุนใช้กัน ซึ่งมีความแตกต่างกันที่ข้อมูลกำไรที่นำมาใช้ในการคำนวณครับ

1. Trailing P/E (TTM: Trailing Twelve Months)

Trailing P/E คือ P/E ที่ใช้ข้อมูลกำไรต่อหุ้น (EPS) ที่เกิดขึ้นจริงใน 12 เดือนย้อนหลัง (หรือที่เรียกว่า TTM) ซึ่งเป็นข้อมูลที่เชื่อถือได้ เพราะได้ผ่านการประกาศผลประกอบการมาแล้ว

- ข้อดี: เป็นข้อมูลจริงที่ผ่านการตรวจสอบแล้ว มีความน่าเชื่อถือสูง

- ข้อเสีย: เป็นการมองอดีต ซึ่งอาจไม่สะท้อนอนาคต หากบริษัทมีการเปลี่ยนแปลงสำคัญ หรืออยู่ในวัฏจักรธุรกิจที่ผันผวน

2. Forward P/E (หรือ Leading P/E)

Forward P/E คือ P/E ที่ใช้ข้อมูลกำไรต่อหุ้น (EPS) ประมาณการสำหรับ 12 เดือนข้างหน้า ซึ่งนักวิเคราะห์จะเป็นผู้คาดการณ์ขึ้นมาครับ

- ข้อดี: สะท้อนความคาดหวังของตลาดต่ออนาคตของบริษัทได้ดีกว่า เหมาะสำหรับบริษัทที่กำลังมีการเติบโตสูง หรือกำลังมีการเปลี่ยนแปลงทางธุรกิจ

- ข้อเสีย: เป็นข้อมูลประมาณการ ซึ่งอาจไม่แม่นยำและมีการเปลี่ยนแปลงได้บ่อยครั้ง ขึ้นอยู่กับสมมติฐานของนักวิเคราะห์และสถานการณ์ทางเศรษฐกิจ

ลองพิจารณาตารางเปรียบเทียบง่ายๆ เพื่อทำความเข้าใจความแตกต่างของ Trailing P/E และ Forward P/E ครับ

| คุณสมบัติ | Trailing P/E | Forward P/E |

|---|---|---|

| ข้อมูลกำไรที่ใช้ | กำไรต่อหุ้น (EPS) 12 เดือนย้อนหลัง (ข้อมูลจริง) | กำไรต่อหุ้น (EPS) ประมาณการ 12 เดือนข้างหน้า |

| ความน่าเชื่อถือ | สูง (ข้อมูลจริงที่ประกาศแล้ว) | ปานกลางถึงต่ำ (ขึ้นอยู่กับความแม่นยำของประมาณการ) |

| การสะท้อนอนาคต | ต่ำ | สูง |

| เหมาะกับสถานการณ์ | ประเมินมูลค่าจากผลงานในอดีต | ประเมินมูลค่าบริษัทที่มีการเติบโตหรือเปลี่ยนแปลง |

การดูทั้ง Trailing P/E และ Forward P/E คู่กันจะช่วยให้คุณเห็นภาพที่สมบูรณ์ขึ้นครับ หาก Forward P/E ต่ำกว่า Trailing P/E แสดงว่าตลาดคาดการณ์ว่ากำไรของบริษัทจะเพิ่มขึ้นในอนาคต ซึ่งเป็นสัญญาณที่ดี แต่หาก Forward P/E สูงกว่า Trailing P/E อาจหมายถึงกำไรที่คาดว่าจะลดลง หรือนักวิเคราะห์มองโลกในแง่ร้ายมากขึ้น

กฎทองของการวิเคราะห์ P/E: บริบทคือทุกสิ่ง

สิ่งสำคัญที่สุดที่คุณต้องจำไว้คือ อัตราส่วน P/E ไม่ใช่ตัวเลขวิเศษที่บอกทุกอย่างได้ด้วยตัวมันเอง การพิจารณาค่า P/E เพียงลำพังอาจทำให้คุณตัดสินใจผิดพลาดได้เสมอครับ กฎทองของการวิเคราะห์ P/E คือ บริบทคือทุกสิ่ง (Context is Everything)

1. เปรียบเทียบกับคู่แข่งในอุตสาหกรรมเดียวกัน

ค่า P/E ของบริษัทหนึ่งๆ จะมีความหมายก็ต่อเมื่อนำไป เปรียบเทียบกับค่า P/E ของบริษัทอื่นๆ ในอุตสาหกรรมเดียวกัน ครับ เพราะแต่ละอุตสาหกรรมมีลักษณะเฉพาะตัว อัตราการเติบโต และโครงสร้างต้นทุนที่แตกต่างกัน ทำให้ค่า P/E เฉลี่ยของแต่ละกลุ่มอุตสาหกรรมไม่เท่ากัน

- ตัวอย่าง: บริษัทเทคโนโลยีมักจะมี P/E สูงกว่าบริษัทในกลุ่มพลังงานหรือธนาคาร เพราะตลาดคาดหวังการเติบโตที่สูงกว่าและมีนวัตกรรมใหม่ๆ เกิดขึ้นตลอดเวลา หากคุณเห็นบริษัทเทคโนโลยีมี P/E ที่ 20 เท่า อาจถือว่าต่ำ แต่ถ้าเป็นบริษัทปูนซีเมนต์ P/E 20 เท่า อาจถือว่าสูงมากก็ได้

2. เปรียบเทียบกับ P/E ในอดีตของบริษัทเอง

การดูว่า P/E ปัจจุบันของบริษัทอยู่ในระดับใดเมื่อเทียบกับ ค่า P/E เฉลี่ยในอดีตของบริษัทนั้นๆ ก็เป็นสิ่งสำคัญเช่นกัน หาก P/E ปัจจุบันสูงกว่าค่าเฉลี่ยในอดีตมาก อาจบ่งบอกว่าหุ้นมีราคาแพงกว่าปกติ แต่ถ้าต่ำกว่า อาจเป็นโอกาสในการลงทุน หรือมีปัญหาบางอย่างที่ต้องตรวจสอบ

3. เปรียบเทียบกับ P/E ของตลาดโดยรวม

คุณยังสามารถเปรียบเทียบ P/E ของหุ้นแต่ละตัวกับ ค่า P/E เฉลี่ยของตลาดโดยรวม ได้ เช่น P/E ของดัชนี SET ในตลาดหลักทรัพย์แห่งประเทศไทย การเปรียบเทียบนี้จะช่วยให้คุณเห็นว่าหุ้นตัวนั้นๆ ถูกหรือแพงเมื่อเทียบกับภาพรวมของตลาด

การวิเคราะห์ P/E ที่ดีจึงต้องผสมผสานการเปรียบเทียบเหล่านี้เข้าด้วยกัน เพื่อให้ได้มุมมองที่รอบด้านที่สุดครับ

ในการประเมิน P/E Ratio อย่างรอบด้าน นักลงทุนควรพิจารณาอย่างน้อยสามมิติหลัก:

- การเปรียบเทียบในกลุ่มอุตสาหกรรม: หุ้นในกลุ่มเดียวกันมักจะมีลักษณะธุรกิจคล้ายกัน ทำให้การเปรียบเทียบ P/E มีความหมาย

- การเปรียบเทียบกับอดีตของบริษัท: ดูว่า P/E ปัจจุบันของบริษัทนั้นๆ สูงหรือต่ำกว่าค่าเฉลี่ยในอดีตอย่างไร

- การเปรียบเทียบกับตลาดโดยรวม: หุ้นตัวนี้แพงหรือถูกเมื่อเทียบกับ P/E เฉลี่ยของตลาดหุ้นทั้งหมด

ข้อควรระวังและข้อจำกัด: เมื่อ P/E Ratio อาจทำให้คุณเข้าใจผิด

แม้ว่า P/E Ratio จะเป็นเครื่องมือที่ทรงพลัง แต่ก็มีข้อจำกัดที่สำคัญที่คุณควรทราบ เพื่อหลีกเลี่ยงการตัดสินใจลงทุนที่ผิดพลาดครับ

- ไม่เหมาะกับบริษัทที่ขาดทุน: อย่างที่เรากล่าวไปแล้ว หากบริษัทมีกำไรต่อหุ้น (EPS) ติดลบ P/E Ratio จะไม่สามารถนำมาใช้ในการประเมินมูลค่าได้ เพราะไม่มีความหมายทางคณิตศาสตร์ สำหรับบริษัทประเภทนี้ คุณต้องใช้ตัวชี้วัดอื่นแทน

- ขึ้นอยู่กับการประมาณการ (สำหรับ Forward P/E): Forward P/E อาศัยการคาดการณ์กำไรในอนาคต ซึ่งอาจผิดพลาดได้ง่าย หากประมาณการนั้นไม่เป็นไปตามจริง P/E ที่คำนวณได้ก็จะผิดเพี้ยนไป

- ไม่คำนึงถึงหนี้สิน: P/E Ratio จะมองแค่ราคาและกำไร แต่ไม่ได้บอกว่าบริษัทมี หนี้สิน มากน้อยแค่ไหน บริษัทที่มี P/E ต่ำอาจมีหนี้สินจำนวนมาก ซึ่งเป็นความเสี่ยงที่ P/E ไม่ได้สะท้อนให้เห็น การวิเคราะห์จึงควรดูงบดุลและอัตราส่วนหนี้สินต่อทุน (D/E Ratio) ประกอบด้วย

- ความผันผวนของกำไร: สำหรับบริษัทที่มีกำไรผันผวนสูงตามวัฏจักรเศรษฐกิจ (เช่น กลุ่มสินค้าโภคภัณฑ์) ค่า P/E อาจบิดเบือนได้ง่ายในช่วงที่กำไรสูงเป็นพิเศษ หรือต่ำเป็นพิเศษ

- การตกแต่งบัญชี: กำไรต่อหุ้น (EPS) อาจถูก “ตกแต่ง” ได้ด้วยวิธีการทางบัญชีที่แตกต่างกัน ซึ่งอาจส่งผลให้ P/E Ratio ดูดีเกินจริง นักลงทุนจึงควรศึกษา งบการเงิน อย่างละเอียด และทำความเข้าใจนโยบายบัญชีของบริษัทด้วยครับ

สรุปข้อจำกัดและข้อควรระวังที่สำคัญของ P/E Ratio เพื่อให้นำไปใช้งานได้อย่างถูกต้อง:

| ข้อจำกัด | รายละเอียด |

|---|---|

| ไม่เหมาะกับบริษัทขาดทุน | เมื่อ EPS ติดลบ, P/E ไม่มีนัยสำคัญ |

| ขึ้นอยู่กับการประมาณการ | Forward P/E อาจคลาดเคลื่อนได้หากประมาณการกำไรผิด |

| ไม่คำนึงถึงหนี้สิน | P/E ไม่ได้สะท้อนภาระหนี้ของบริษัท |

| ความผันผวนของกำไร | กำไรที่ผันผวนมากทำให้ P/E บิดเบือนได้ |

| การตกแต่งบัญชี | กำไรอาจถูกปรับแต่ง ทำให้ P/E ดูดีเกินจริง |

ดังนั้น คุณควรใช้ P/E Ratio เป็นเพียงจุดเริ่มต้นในการวิเคราะห์ และต้องพิจารณาปัจจัยอื่นๆ ประกอบอย่างรอบด้าน ไม่ว่าจะเป็นฐานะทางการเงิน โครงสร้างหนี้สิน คุณภาพของผู้บริหาร แนวโน้มอุตสาหกรรม หรือแม้กระทั่งภาพรวมเศรษฐกิจและนโยบายการเงินของธนาคารกลาง เพื่อให้การตัดสินใจลงทุนของคุณมีเหตุผลและมั่นคงที่สุด

สรุป: P/E Ratio เครื่องมือสำคัญที่ต้องใช้ให้เป็น

โดยสรุปแล้ว อัตราส่วนราคาต่อกำไร (P/E Ratio) คือเครื่องมือพื้นฐานแต่ทรงพลังที่ช่วยให้เราเข้าใจว่าตลาดกำลังประเมินมูลค่าหุ้นของบริษัทอย่างไร และนักลงทุนเต็มใจที่จะจ่ายเงินกี่เท่าของกำไรเพื่อเป็นเจ้าของหุ้นนั้นๆ ไม่ว่าจะเป็น P/E สูงที่สะท้อนความคาดหวังการเติบโต หรือ P/E ต่ำที่อาจบ่งชี้ถึงหุ้นถูกหรือมีปัญหา

อย่างไรก็ตาม สิ่งสำคัญที่คุณได้เรียนรู้ในวันนี้คือ ค่า P/E ไม่ใช่คำตอบสุดท้าย แต่เป็นเพียงจุดเริ่มต้นของการวิเคราะห์เท่านั้น การตีความค่า P/E อย่างมีประสิทธิภาพต้องอาศัย บริบท เสมอ ทั้งการเปรียบเทียบกับคู่แข่งในอุตสาหกรรม ค่า P/E ในอดีตของบริษัท และค่า P/E เฉลี่ยของตลาดโดยรวม

การเป็นนักลงทุนที่ประสบความสำเร็จคือการรู้จักใช้เครื่องมือต่างๆ ให้เหมาะสม และเข้าใจข้อจำกัดของมัน การนำ P/E Ratio ไปใช้ร่วมกับการวิเคราะห์ปัจจัยพื้นฐานอื่นๆ อย่างรอบด้าน ไม่ว่าจะเป็นงบการเงิน อัตราส่วนทางการเงินอื่นๆ หรือแม้กระทั่งความเข้าใจในธุรกิจและอุตสาหกรรม จะช่วยให้คุณสามารถตัดสินใจลงทุนได้อย่างชาญฉลาดและมีความมั่นใจมากยิ่งขึ้นครับ

ข้อสงวนสิทธิ์: บทความนี้มีวัตถุประสงค์เพื่อให้ข้อมูลและความรู้เกี่ยวกับการประเมินมูลค่าหุ้นเท่านั้น ไม่ได้มีเจตนาเพื่อแนะนำการลงทุนในหลักทรัพย์ใดๆ การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลให้รอบคอบก่อนตัดสินใจลงทุน

คำถามที่พบบ่อย (FAQ)

Q: P/E Ratio บอกอะไรนักลงทุนได้บ้าง?

A: P/E Ratio บอกว่านักลงทุนยอมจ่ายเงินกี่เท่าของกำไร เพื่อเป็นเจ้าของหุ้นหนึ่งหน่วยของบริษัทนั้นๆ ซึ่งสะท้อนความคาดหวังในการเติบโตของบริษัทในอนาคต

Q: ทำไม P/E Ratio ของหุ้นแต่ละอุตสาหกรรมถึงแตกต่างกัน?

A: เพราะแต่ละอุตสาหกรรมมีลักษณะธุรกิจ อัตราการเติบโต และความเสี่ยงที่แตกต่างกัน ทำให้ตลาดให้มูลค่ากำไรของบริษัทในแต่ละกลุ่มไม่เท่ากัน เช่น กลุ่มเทคโนโลยีมักมี P/E สูงกว่ากลุ่มอุตสาหกรรมดั้งเดิม

Q: ควรใช้ P/E Ratio ตัวเดียวในการตัดสินใจลงทุนหรือไม่?

A: ไม่ควรใช้ P/E Ratio เพียงตัวเดียว ควรใช้ร่วมกับการวิเคราะห์ปัจจัยพื้นฐานอื่นๆ อย่างรอบด้าน เช่น งบการเงิน อัตราส่วนทางการเงินอื่นๆ แนวโน้มอุตสาหกรรม คุณภาพของผู้บริหาร และสภาพเศรษฐกิจ เพื่อให้การตัดสินใจลงทุนของคุณมีข้อมูลสนับสนุนที่ครบถ้วน